World Footwear Yearbook: Статистика обувного рынка России за 2020 г.

Аналитический вестник APICCAPS, Португальской ассоциации производителей обуви комплектующих и изделий из кожи, World Footwear Yearbook опубликовал отчет по рынку обуви России на момент 2020 года. Несмотря на то, что в настоящее время в экономике нашей страны происходит много серьезных изменений, аналитика остается актуальной, Shoes Report приводит основную часть представленного на сайте Worldfootwear.com материала.

По данным World Footwear Yearbook, аналитического издания APICCAPS, португальской ассоциации производителей обуви, комплектующих и изделий из кожи, за 2020 год, потребление обуви в России составило 324 миллиона пар, что ставит страну на 10-е место по величине потребления в мире.

Производство обуви в РФ сокращалось в течение последних 5 лет, и в 2020 году оно упало ниже 100 миллионов пар, что ставит страну на 14-е место в рейтинге мировых производителей, на долю которого приходится 0,5% мирового производства. Импорт в России составляет почти 80% потребления обуви (в количественном выражении), РФ входит в число 15 крупнейших мировых импортеров обуви (в количественном и стоимостном выражении).

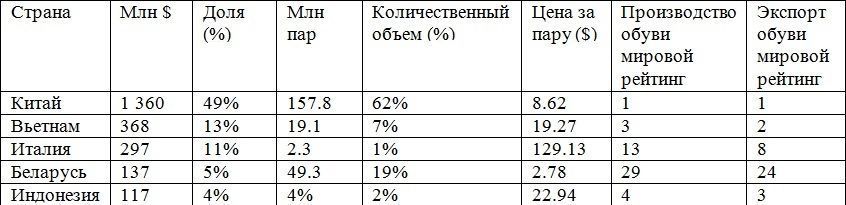

Для России главным импортером обуви является Китай, с долей 49% в стоимостном выражении и 62% в количественном. В число пяти крупнейших стран импортеров обуви России также входит Беларусь – единственная страна, которая не попадает в число 15 крупнейших производителей обуви в мире (по количеству). Резиновая и пластиковая обувь являются наиболее импортируемым видом обуви, за которым следует текстиль.

Россия занимает 34-е место по экспорту обуви в мире, при этом экспорт примерно в 3,5 раза меньше импорта. Все 5 основных экспортных рынков России имеют с ней общие сухопутные границы, за исключением Кыргызстана, который, тем не менее, также является бывшей республикой Советского Союза. Основным экспортным рынком является Казахстан. Российский обувной экспорт весьма разнообразен: резина и пластик, а также текстильная обувь являются наиболее экспортируемыми видами обуви, и, в отличие от импорта, экспорт не так сконцентрирован в одной стране, как импорт (Китай).

В последние годы производство обуви в России сокращается и в 2020 году составило менее 100 млнпар (93 млн). Россия занимает 14-е место в мире по объему производства обуви, на ее долю приходится 0,5% мирового производства.

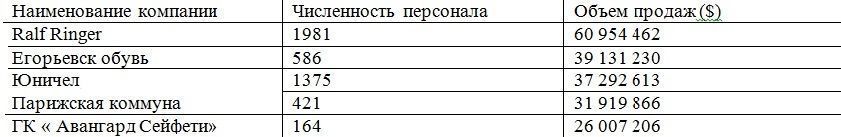

Большинство производителей обуви в России имеют свои штаб-квартиры в Москве, но фабрики разбросаны по всей стране. Нет никакой конкретной тенденции в отношении размещения фабрик. Компания Ralf Ringer, чьи продажи почти в два раза превышают продажи второго по величине производителя, имеет свои заводы в Москве, Зарайске, Владимирской области, в Талдоме.

5 крупнейших российских производителей обуви

Потребление обуви в РФ

В 2020 году потребление обуви в России составило 324 миллиона пар, что делает ее 10-м по величине потребителем обуви в мире. Пик потребления обуви в России был достигнут в 2016 году – 420 миллионов пар, но за последние 4 года отмечался непрерывный тренд на снижение, потребление сократилось на 22,9%.

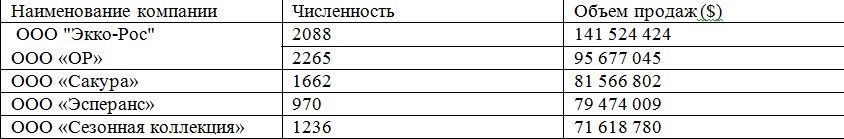

Основные розничные торговцы

ООО «Экко-Рос» является обувным розничным продавцом с наибольшим объемом продаж, зарегистрированным в 2021. «Экко-Рос» является официальным реселлером датского бренда Ecco в России, розничная сеть насчитывает 236 магазинов (66 расположены в Москве и 23 в Санкт-Петербурге).

С другой стороны, ООО «ОР» имеет более 500 магазинов под брендом Westfalika по всей России. Город с наибольшим количеством магазинов - Омск, расположенный в Западной Сибири, за ним следует Новосибирск, третий по численности населения город России.

В отличие от магазинов Ecco, магазины Westfalika продают не только обувь, на своем веб-сайте они описывают себя как «мини-универмаги».

Разница в ценах на обувь между двумя лидерами розничной торговли обувью в России также существенна, цены на обувь Ecco варьируются от 9 900 до 29 990 рублей, что эквивалентно примерно от $136 до $412, в то время как в интернет-магазине Westfalika есть несколько моделей обуви, которые продаются по цене менее 1 000 рублей (около $14). В этой связи, проанализировав российский обувной рынок по ценовым сегментам, можно увидеть, что обувь по низким ценам занимает самую большую долю рынка в течение последних лет.

Каналы сбыта и электронная коммерция

Согласно исследованию консалтинговой компании Deloitte, 40% российских потребителей предпочитают покупать одежду и обувь в торговых центрах, где представлены товары разных ценовых категорий, а 26% не отдают предпочтений рознице, но говорят, что местоположение точки имеет ключевое значение.

Монобредовые или мультибрендовые магазины обуви по-прежнему предпочитают большинство потребителей, и в совокупности они составляют более 80% потребительских предпочтений. За ними следуют интернет-магазины, которым отдают предпочтение около 11% потребителей. С 2012 по 2019 год онлайн-продажи значительно выросли в годовом исчислении и составили 169,1 миллиарда рублей, что эквивалентно примерно $2,3 миллиардам.

В сегменте онлайн-продаж обуви и одежды на российском рынке лидирует онлайн-маркетплейс Wildberries, следом за ним идет Lamoda.ru. В пятерку обувных онлайн-ретейлеров также входит Rendez-Vous.ru.

Импорт обуви России

Россия входит в число 15 крупнейших мировых импортеров обуви (по количеству и стоимости), при этом импорт составляет почти 80% потребления обуви (в количественном выражении), что соответствует 256 миллионам пар и $2 773 миллионам. В последние годы российский импорт был ниже значений, достигнутых десять лет назад. В 2011-2013 годах Россия ежегодно импортировала обуви примерно на $4 миллиарда.

Импорт резко сократился в последующие два года, поскольку в результате глубокой рецессии в российской экономике и в 2015-2016 годах импорт сократился до $2,2 миллиардов в год. С тех пор он восстановился до более чем $3 миллиардов, но в 2020 году снова сократился из-за пандемии Covid-19.

Китай является главным импортером обуви в Россию (49% в стоимостном выражении и 62% в количественном выражении). За Китаем следуют Вьетнам (13%) и Италия (11%). За последние 5 лет вырос импорт обуви из Камбоджи и Беларуси, на 252% и на 219% соответственно, в то время как импорт из Китая вырос только на 9%.

Беларусь импортирует дешевую обувь (средняя цена за пару - около $2,78, в то время как Италия поставляет в Россию дорогую обувь (средняя цена за пару $129,13 за пару). В целом средняя цена импорта в Россию за пару обуви составляет $10,83.

5 крупнейших стран импортеров обуви России

Резиновая и пластиковая обувь являются наиболее импортируемым видом обуви, на долю которого приходится 50% от общего объема импорта обуви, за которым следуют текстильные изделия, составляющие 29%. На обувь из кожи приходится 19%. Водонепроницаемая обувь составляет менее 1% импорта.

Кожаная обувь имеет более однородное распределение источников, на долю Китая приходится 36% стоимостной доли, за которым следует Италия с 19%. Однако, если мы сравним количественные доли этих двух стран, мы заметим, что импорт из Китая значительно выше, чем из Италии, поскольку средняя цена импорта в Италии за пару также значительно выше, чем в Китае.

Количественные доли Китая и Италии в импорте кожаной обуви составляют 49% и 4% соответственно.

Российский экспорт обуви

Россия занимает лишь 34-е место в мире по экспорту обуви, ее экспорт составил $233 миллиона и 25 миллионов пар. Эти цифры значительно меньше, чем значения импорта. Фактически, экспорт почти в 3,5 раза меньше импорта и составляет примерно 27% производства обуви (объем).

Средняя цена экспорта за пару обуви составляет $ 9,18, что близко к импортной цене, но, тем не менее, меньше.

Российский экспорт обуви значительно увеличился в период с 2011 по 2014 год, 160% в натуральном выражении и на 621% в стоимостном выражении. В 2015 году, как и в случае с импортом, экспорт резко сократился, но в следующем году начал восстанавливаться и продолжал увеличиваться до 2019 года. В 2020 году стоимостной объем экспорта обуви снизился по причине снижения средней цены за экспортируемую пару на $1,27.

Все 5 основных экспортных рынков российской обуви имеют с ней общие сухопутные границы, за исключением Кыргызстана, который, тем не менее, также является бывшей республикой Советского Союза.

Казахстан является основным экспортным рынком с долей 39% в стоимостном выражении и 30% в натуральном выражении, а объем экспорта составляет $91 млн и 7,5 млн пар.

Вторым по величине экспортным рынком является Беларусь, которая является единственным основным экспортным рынком, который также входит в топ-5 импортных рынков России. В последние пять лет значительно вырос экспорт обуви России на Украину, на 349%. За тот же период экспорт в Польшу сократился на 45%.

Эти рынки также можно разделить на 3 группы по средним экспортным ценам за пару обуви. Польша, член Европейского союза, является рынком с самой высокой средней экспортной ценой за пару - $25 долларов США. Цены на экспорт в Казахстан и Беларусь относительно близки к среднемировым ценам России. И, наконец, при средней цене $3,65 и $2,5 соответственно, Украина и Кыргызстан и значительно ниже средней экспортной цены России.

Топ 5 экспортных рынков обуви России

Российский обувной экспорт весьма разнообразен: резина и пластик, а также текстильная обувь, являются наиболее экспортируемыми видами обуви, представляющими около 30% объема экспорта. За ними следуют кожаная и водонепроницаемая обувь, на долю каждой из которых приходится порядка 15% объема экспорта.

Казахстан является основным экспортным рынком для всех видов обуви, за исключением кожаной обуви, по которой с долей по стоимости 39% лидирует Беларусь. В отличие от импорта, экспорт не так сконцентрирован в одной стране. Несмотря на лидирующие позиции Казахстана по большинству видов обуви, его стоимостная доля никогда не превышает 50%, оставаясь близкой к 40% для резиновой, пластиковой и кожаной обуви.

Интересно, что Кыргызстан, который входит в 5 основных экспортных партнеров России, входит только в топ-5 партнеров по экспорту водонепроницаемой обуви, на долю которой приходится почти четверть стоимостной доли. Напротив, Грузия, Армения, Франция и Китай, которые фигурируют в качестве основных экспортных партнеров для определенного вида обуви, не входят в число 5 основных экспортных партнеров России.

Сравнивая показатели стоимостного объема экспорта и импорта, можно сделать вывод, что российский торговый баланс обуви имеет заметно отрицательное значение, поскольку страна импортирует значительно больше, чем экспортирует.

| Пожалуйста оцените статью |

Материалы по теме

Обувные фабрики в России закрываются одна за другой

Проблемы обувщиков нарастают

Как определить эффективность обувного бизнеса

Мировое производство обуви сократилось на 1,5 млрд пар в 2023 году

Итоги круглого стола обувщиков с Минпромторгом РФ, ЦРПТ, НОБС и Wildberries

Популярное

Компания Rendez-Vous перезапустила оптовое направление

Теперь скидка на ассортимент составляет до 65% от розничной цены.

Компания Rendez-Vous перезапустила оптовое направление

Теперь скидка на ассортимент составляет до 65% от розничной цены.

Euro Shoes стартует 18 февраля в Москве!

Главная международная выставка обуви и аксессуаров пройдет в Москве в «Экспоцентре» с 18 по 21 февраля. Выставка представит коллекции ведущих европейских брендов, как хорошо известных на нашем рынке, так и новые имена!

Euro Shoes стартует 18 февраля в Москве!

Главная международная выставка обуви и аксессуаров пройдет в Москве в «Экспоцентре» с 18 по 21 февраля. Выставка представит коллекции ведущих европейских брендов, как хорошо известных на нашем рынке, так и новые имена!

Испанский бренд обуви JOSE SAENZ дебютирует на Euro Shoes

Молодой и амбициозный испанский бренд женской обуви JOSE SAENZ впервые представит коллекцию на международной выставке обуви Euro Shoes в Москве.

Испанский бренд обуви JOSE SAENZ дебютирует на Euro Shoes

Молодой и амбициозный испанский бренд женской обуви JOSE SAENZ впервые представит коллекцию на международной выставке обуви Euro Shoes в Москве.

Как подобрать зимнюю обувь: советы эксперта

С приходом холодов вопрос выбора хорошей зимней обуви становится максимально актуальным. Комфорт, тепло и защита от влаги — вот основные требования, которые предъявляются к обуви в холодный сезон. Эксперт немецкого бренда обуви и аксессуаров Tamaris, Наталия Кузнецова, поделилась полезными советами по выбору идеальной пары как для зимних прогулок, так и для деловых встреч.

Как подобрать зимнюю обувь: советы эксперта

С приходом холодов вопрос выбора хорошей зимней обуви становится максимально актуальным. Комфорт, тепло и защита от влаги — вот основные требования, которые предъявляются к обуви в холодный сезон. Эксперт немецкого бренда обуви и аксессуаров Tamaris, Наталия Кузнецова, поделилась полезными советами по выбору идеальной пары как для зимних прогулок, так и для деловых встреч.

Компания Rendez-Vous перезапустила оптовое направление

Теперь скидка на ассортимент составляет до 65% от розничной цены.

Компания Rendez-Vous перезапустила оптовое направление

Теперь скидка на ассортимент составляет до 65% от розничной цены.

Euro Shoes стартует 18 февраля в Москве!

Главная международная выставка обуви и аксессуаров пройдет в Москве в «Экспоцентре» с 18 по 21 февраля. Выставка представит коллекции ведущих европейских брендов, как хорошо известных на нашем рынке, так и новые имена!

Euro Shoes стартует 18 февраля в Москве!

Главная международная выставка обуви и аксессуаров пройдет в Москве в «Экспоцентре» с 18 по 21 февраля. Выставка представит коллекции ведущих европейских брендов, как хорошо известных на нашем рынке, так и новые имена!

Испанский бренд обуви JOSE SAENZ дебютирует на Euro Shoes

Молодой и амбициозный испанский бренд женской обуви JOSE SAENZ впервые представит коллекцию на международной выставке обуви Euro Shoes в Москве.

Испанский бренд обуви JOSE SAENZ дебютирует на Euro Shoes

Молодой и амбициозный испанский бренд женской обуви JOSE SAENZ впервые представит коллекцию на международной выставке обуви Euro Shoes в Москве.

Как провести эффективную стратегическую сессию для обувного бизнеса?

Каждый собственник бизнеса представляет безоблачное будущее своей компании примерно так: высокая прибыль, идеальные сотрудники, лояльные клиенты, кусающие локти конкуренты и благоприятные именно для его компании условия рынка. Хотите приблизиться к своим мечтам? Превращайте их в цели, уверена эксперт в области управления и развития fashion-бизнеса, постоянный автор SR Мария Герасименко. А достижение любых целей требует выработки стратегии. Сегодня важно понимать, что стратегия жизненно необходима любому бизнесу - от микропредприятий до крупных холдингов.

Как провести эффективную стратегическую сессию для обувного бизнеса?

Каждый собственник бизнеса представляет безоблачное будущее своей компании примерно так: высокая прибыль, идеальные сотрудники, лояльные клиенты, кусающие локти конкуренты и благоприятные именно для его компании условия рынка. Хотите приблизиться к своим мечтам? Превращайте их в цели, уверена эксперт в области управления и развития fashion-бизнеса, постоянный автор SR Мария Герасименко. А достижение любых целей требует выработки стратегии. Сегодня важно понимать, что стратегия жизненно необходима любому бизнесу - от микропредприятий до крупных холдингов.

Курс на Москву – развитие сети MASCOTTE в новом концепте

Бренд обуви, одежды и аксессуаров Mascotte продолжает активно развивать сеть в новом концепте. Обновленные пространства появились в Москве в ТРК «VEGAS КАШИРСКОЕ» на 1-ом этаже (площадь – более 300 м²) и ТРЦ «Весна» на 1-ом этаже (площадь – более 400 м²). До конца 2024 года планируются открытия в МФК «Botanica Молл» на 1-ом этаже (площадь – более 400 м²) и в ТРЦ «ОДИПАРК» на 1-ом этаже (площадь – более 300 м²). В 2025 году бренд планирует продолжить наращивать сеть фирменных салонов в новом концепте за счет последовательных и методичных открытий в новых торговых центрах и ребрендинга текущих салонов с реколацией на большие площади.

Курс на Москву – развитие сети MASCOTTE в новом концепте

Бренд обуви, одежды и аксессуаров Mascotte продолжает активно развивать сеть в новом концепте. Обновленные пространства появились в Москве в ТРК «VEGAS КАШИРСКОЕ» на 1-ом этаже (площадь – более 300 м²) и ТРЦ «Весна» на 1-ом этаже (площадь – более 400 м²). До конца 2024 года планируются открытия в МФК «Botanica Молл» на 1-ом этаже (площадь – более 400 м²) и в ТРЦ «ОДИПАРК» на 1-ом этаже (площадь – более 300 м²). В 2025 году бренд планирует продолжить наращивать сеть фирменных салонов в новом концепте за счет последовательных и методичных открытий в новых торговых центрах и ребрендинга текущих салонов с реколацией на большие площади.

Louis Vuitton открывает новую фабрику в Италии

Louis Vuitton запустил вторую фабрику по производству туфель в Италии. После открытия первой – в Fiesso d'Artico в Венето флагманский бренд LVMH только что открыл новую производственную площадку, посвященную этой категории обуви, в промышленной зоне Чивитано в в регионе Марке. Также в Тоскане есть еще одно производство бренда, где выпускаются сумки и аксессуары из кожи, - пишет fr.fashionnetwork.com.

Louis Vuitton открывает новую фабрику в Италии

Louis Vuitton запустил вторую фабрику по производству туфель в Италии. После открытия первой – в Fiesso d'Artico в Венето флагманский бренд LVMH только что открыл новую производственную площадку, посвященную этой категории обуви, в промышленной зоне Чивитано в в регионе Марке. Также в Тоскане есть еще одно производство бренда, где выпускаются сумки и аксессуары из кожи, - пишет fr.fashionnetwork.com.

Международная выставка обуви Euro Shoes premiere collection с успехом прошла в Москве

Крупнейшая в России выставка обуви и аксессуаров Euro Shoes прошла в Москве с 19 по 22 февраля и вновь стала главной площадкой для встречи модных брендов и байеров.

Международная выставка обуви Euro Shoes premiere collection с успехом прошла в Москве

Крупнейшая в России выставка обуви и аксессуаров Euro Shoes прошла в Москве с 19 по 22 февраля и вновь стала главной площадкой для встречи модных брендов и байеров.

Продажи через маркетплейсы. Точки роста и подводные камни

Последние несколько лет маркетплейсы активно растут, отбирая долю у офлайн-ритейла. И обувные бренды очень хотят продавать свой товар через эти онлайн-площадки, надеясь заработать намного больше и масштабировать бизнес. Маркетплейсы действительно многое берут на себя (вопросы логистики, доставки, возвратов, продвижение в поисковиках), но все так идеально и радужно, как кажется начинающим. За недорогой трафик и регулярные продажи приходится платить рисками и штрафами. Эксперт SR по управлению продажами и стратегическому развитию fashion-брендов, бизнес консультант Дания Ткачева рассказывает о точках роста и подводных камнях работы с маркетплейсами.

Продажи через маркетплейсы. Точки роста и подводные камни

Последние несколько лет маркетплейсы активно растут, отбирая долю у офлайн-ритейла. И обувные бренды очень хотят продавать свой товар через эти онлайн-площадки, надеясь заработать намного больше и масштабировать бизнес. Маркетплейсы действительно многое берут на себя (вопросы логистики, доставки, возвратов, продвижение в поисковиках), но все так идеально и радужно, как кажется начинающим. За недорогой трафик и регулярные продажи приходится платить рисками и штрафами. Эксперт SR по управлению продажами и стратегическому развитию fashion-брендов, бизнес консультант Дания Ткачева рассказывает о точках роста и подводных камнях работы с маркетплейсами.

Турецкий бренд Vaneda на Euro Shoes

Street style, sport, outdoor, military – основные стилевые направления обуви компании из Турции

Турецкий бренд Vaneda на Euro Shoes

Street style, sport, outdoor, military – основные стилевые направления обуви компании из Турции

Почему так важно работать с отзывами покупателей, анализировать их и использовать в вашей работе?

Отзывы покупателей имеют огромное, неоценимое значение при продаже товара. Однако многие компании не всегда понимают это: не собирают отзывы, реагируют только на положительные и не работают с негативными. Это большая ошибка и упущение бренда. В данной статье вместе с экспертом SR по цифровому маркетингу Татьяной Васильевой разбираемся в тонкостях и нюансах работы с покупательскими отзывами и объясняем, почему стоит уделять внимание отзывам ваших клиентов, и как это может повысить ваши продажи.

Почему так важно работать с отзывами покупателей, анализировать их и использовать в вашей работе?

Отзывы покупателей имеют огромное, неоценимое значение при продаже товара. Однако многие компании не всегда понимают это: не собирают отзывы, реагируют только на положительные и не работают с негативными. Это большая ошибка и упущение бренда. В данной статье вместе с экспертом SR по цифровому маркетингу Татьяной Васильевой разбираемся в тонкостях и нюансах работы с покупательскими отзывами и объясняем, почему стоит уделять внимание отзывам ваших клиентов, и как это может повысить ваши продажи.

В Алматы пройдет выставка Euro Shoes@CAF

С 11 по 13 марта в Алматы в выставочном комплексе Атакент пройдет выставка Euro Shoes@CAF (Central Asia Fashion). Выставка, которая является, крупнейшим международным событием индустрии моды в Центральной Азии, представит коллекции одежды, обуви и аксессуаров.

В Алматы пройдет выставка Euro Shoes@CAF

С 11 по 13 марта в Алматы в выставочном комплексе Атакент пройдет выставка Euro Shoes@CAF (Central Asia Fashion). Выставка, которая является, крупнейшим международным событием индустрии моды в Центральной Азии, представит коллекции одежды, обуви и аксессуаров.

Мы готовы к активному развитию на российском рынке

Фридрих Науманн, генеральный директор бренда Tamaris, рассказал Shoes Report об амбициозных планах компании, развитии бизнеса в России и расширении розничной сети, а также поделился деталями о новых коллекциях и запусках.

Мы готовы к активному развитию на российском рынке

Фридрих Науманн, генеральный директор бренда Tamaris, рассказал Shoes Report об амбициозных планах компании, развитии бизнеса в России и расширении розничной сети, а также поделился деталями о новых коллекциях и запусках.

Торговое оборудование в современном магазине обуви и аксессуаров

Торговое оборудование очень долго было сугубо утилитарным предметом интерьера магазина. Но те времена давно прошли, и сегодня торговое оборудование – это не просто полки, стеллажи, столы, а один из эффективных инструментов визуального мерчандайзинга, неотъемлемая часть и отражение концепции ритейл-дизайна. В предыдущем номере (Shoes Report, #199) постоянный эксперт SR в области магазиностроения и оформления коммерческих витрин Марина Полковникова разбирала главные тренды в ритейл-дизайне, на которые, по ее мнению, стоит обратить внимание обувным магазинам. Это минимализм, монохромность, натуральные и экологичные материалы в оформлении витрин и торгового пространства, инклюзивность ибезопасность. Данные тренды будут актуальные в ближайшие несколько лет. Продолжая начатую тему, в этой статье Марина Полковникова дает рекомендации о том, как с помощью торгового оборудования создать в магазине трендовую коммерческую презентацию товара и, одновременно, комфортную для клиентов атмосферу, побуждающую совершать покупки.

Торговое оборудование в современном магазине обуви и аксессуаров

Торговое оборудование очень долго было сугубо утилитарным предметом интерьера магазина. Но те времена давно прошли, и сегодня торговое оборудование – это не просто полки, стеллажи, столы, а один из эффективных инструментов визуального мерчандайзинга, неотъемлемая часть и отражение концепции ритейл-дизайна. В предыдущем номере (Shoes Report, #199) постоянный эксперт SR в области магазиностроения и оформления коммерческих витрин Марина Полковникова разбирала главные тренды в ритейл-дизайне, на которые, по ее мнению, стоит обратить внимание обувным магазинам. Это минимализм, монохромность, натуральные и экологичные материалы в оформлении витрин и торгового пространства, инклюзивность ибезопасность. Данные тренды будут актуальные в ближайшие несколько лет. Продолжая начатую тему, в этой статье Марина Полковникова дает рекомендации о том, как с помощью торгового оборудования создать в магазине трендовую коммерческую презентацию товара и, одновременно, комфортную для клиентов атмосферу, побуждающую совершать покупки.

Актуальные приемы в освещении магазина обуви

Сегодня, гуляя по галереям торговых центров, мы видим многообразие форматов ofline-магазинов. Новые концепции торговых залов привлекают индивидуальным, запоминающимся дизайном. В определенном смысле, они являются элементом шоу, инструментом, через который покупатель получает новый интересный опыт. Вместе с экспертом SR в области светотехники в ритейле Татьяной Рыжовой рассмотрим актуальные приемы светового дизайна современных обувных магазинов, которые в ближайшее время мы будем встречать в новых торговых точках все чаще.

Актуальные приемы в освещении магазина обуви

Сегодня, гуляя по галереям торговых центров, мы видим многообразие форматов ofline-магазинов. Новые концепции торговых залов привлекают индивидуальным, запоминающимся дизайном. В определенном смысле, они являются элементом шоу, инструментом, через который покупатель получает новый интересный опыт. Вместе с экспертом SR в области светотехники в ритейле Татьяной Рыжовой рассмотрим актуальные приемы светового дизайна современных обувных магазинов, которые в ближайшее время мы будем встречать в новых торговых точках все чаще.

Обувной ликбез: из чего делаются обувные подошвы

«Чем отличается ТЭП от ЭВА? Что мне сулит тунит? ПВХ — это же клей? Из чего вообще сделана подошва этих ботинок?» — современный покупатель хочет знать все. Чтобы не ударить перед ним в грязь лицом и суметь объяснить, годится ли ему в подметки такая подошва, внимательно изучите эту статью. В ней инженер-технолог Игорь Окороков рассказывает, из каких материалов делаются подошвы обуви и чем хорош каждый из них.

Обувной ликбез: из чего делаются обувные подошвы

«Чем отличается ТЭП от ЭВА? Что мне сулит тунит? ПВХ — это же клей? Из чего вообще сделана подошва этих ботинок?» — современный покупатель хочет знать все. Чтобы не ударить перед ним в грязь лицом и суметь объяснить, годится ли ему в подметки такая подошва, внимательно изучите эту статью. В ней инженер-технолог Игорь Окороков рассказывает, из каких материалов делаются подошвы обуви и чем хорош каждый из них.

Как установить цены, которые позволят зарабатывать

Некоторые бизнесмены до сих пор путают понятие маржи с понятием торговой наценки и устанавливают цены на свой товар, руководствуясь исключительно примером конкурентов. Неудивительно, что они разоряются! Аналитик компании «Академия розничных технологий» Максим Горшков дает несколько советов и формул, с помощью которых можно установить не только не разорительные, но и прибыльные цены.

Как установить цены, которые позволят зарабатывать

Некоторые бизнесмены до сих пор путают понятие маржи с понятием торговой наценки и устанавливают цены на свой товар, руководствуясь исключительно примером конкурентов. Неудивительно, что они разоряются! Аналитик компании «Академия розничных технологий» Максим Горшков дает несколько советов и формул, с помощью которых можно установить не только не разорительные, но и прибыльные цены.

Продажи обуви и аксессуаров: эффективные приемы деловой риторики

Какие речевые модули - эффективны при общении с потенциальными и действующими клиентами салонов обуви, а какие – нет, знает бизнес-консультант Анна Бочарова.

Продажи обуви и аксессуаров: эффективные приемы деловой риторики

Какие речевые модули - эффективны при общении с потенциальными и действующими клиентами салонов обуви, а какие – нет, знает бизнес-консультант Анна Бочарова.

Формируем зарплату продавцов: советы экспертов

«А как вы начисляете зарплату своим консультантам, с личных или с общих продаж?» — это один из самых популярных вопросов, вызывающих множество разногласий и пересудов на интернет-форумах владельцев розничного бизнеса. Действительно, как же правильно формировать заработок продавцов? А как быть с премиями, откуда взять план продаж, разрешать ли сотрудникам покупать товар в магазине со скидками? В поисках истины Shoes Report обратился к десятку обувных ретейлеров, но ни одна компания не захотела раскрывать свою систему мотивации — слишком уж непрост и индивидуален был процесс ее разработки. Тогда мы расспросили четырех бизнес-консультантов, и окончательно убедились в том, что тема мотивации продавцов очень сложна, ведь даже наши эксперты не смогли прийти к единому мнению.

Формируем зарплату продавцов: советы экспертов

«А как вы начисляете зарплату своим консультантам, с личных или с общих продаж?» — это один из самых популярных вопросов, вызывающих множество разногласий и пересудов на интернет-форумах владельцев розничного бизнеса. Действительно, как же правильно формировать заработок продавцов? А как быть с премиями, откуда взять план продаж, разрешать ли сотрудникам покупать товар в магазине со скидками? В поисках истины Shoes Report обратился к десятку обувных ретейлеров, но ни одна компания не захотела раскрывать свою систему мотивации — слишком уж непрост и индивидуален был процесс ее разработки. Тогда мы расспросили четырех бизнес-консультантов, и окончательно убедились в том, что тема мотивации продавцов очень сложна, ведь даже наши эксперты не смогли прийти к единому мнению.

Технология продающих вопросов

Нет ничего хуже, чем встреча покупателя словами «Здравствуйте, могу ли я чем-нибудь помочь?», ведь продавец работает в магазине как раз для того, чтобы помогать. Критикуя этот устоявшийся шаблон общения с покупателем, Андрей Чиркарев, бизнес-тренер по эффективным продажам и основатель проекта «Новая экономика», делится с читателями Shoes Report технологией по-настоящему продающих вопросов.

Технология продающих вопросов

Нет ничего хуже, чем встреча покупателя словами «Здравствуйте, могу ли я чем-нибудь помочь?», ведь продавец работает в магазине как раз для того, чтобы помогать. Критикуя этот устоявшийся шаблон общения с покупателем, Андрей Чиркарев, бизнес-тренер по эффективным продажам и основатель проекта «Новая экономика», делится с читателями Shoes Report технологией по-настоящему продающих вопросов.

Вся правда о байере. Кто он и как им стать?

Байер – уже не новая, но по-прежнему популярная и востребованная профессия. Быть байером модно. Байеры стоят у истоков зарождения и развития трендов. Если дизайнер предлагает свое видение моды в сезоне, то байер отбирает наиболее интересные коммерческие идеи. Именно от байеров зависит политика продаж магазинов и то, что, в конце концов, будет носить покупатель. Эта профессия окружена магическим флером, зачастую, связанным с отсутствием представлений, в чем же на самом деле заключается работа байера.

Вся правда о байере. Кто он и как им стать?

Байер – уже не новая, но по-прежнему популярная и востребованная профессия. Быть байером модно. Байеры стоят у истоков зарождения и развития трендов. Если дизайнер предлагает свое видение моды в сезоне, то байер отбирает наиболее интересные коммерческие идеи. Именно от байеров зависит политика продаж магазинов и то, что, в конце концов, будет носить покупатель. Эта профессия окружена магическим флером, зачастую, связанным с отсутствием представлений, в чем же на самом деле заключается работа байера.

Мех, да не только: виды подклада

В производстве зимней обуви используют различные материалы, предназначенные для сохранения тепла и отвечающие требованиям потребителей: натуральную овчину, искусственный мех, искусственный мех из натуральной шерсти и другие. Все виды подкладочного меха имеют свои достоинства и недостатки. Рассмотрим свойства каждого из них.

Мех, да не только: виды подклада

В производстве зимней обуви используют различные материалы, предназначенные для сохранения тепла и отвечающие требованиям потребителей: натуральную овчину, искусственный мех, искусственный мех из натуральной шерсти и другие. Все виды подкладочного меха имеют свои достоинства и недостатки. Рассмотрим свойства каждого из них.

Арифметика розницы

Прежде чем, приступить к решению конкретных задач, необходимо выяснить насколько точно все руководители вашей компании понимают основную терминологию розницы.

Арифметика розницы

Прежде чем, приступить к решению конкретных задач, необходимо выяснить насколько точно все руководители вашей компании понимают основную терминологию розницы.

Как уволить работника без слез, скандала и суда

Рано или поздно любой руководитель сталкивается с необходимостью расстаться с сотрудником. Правильно и вовремя проведенная процедура увольнения сэкономит компании деньги, а самому начальнику — нервы и время. Но почему подчас, зная, что разрыв отношений неизбежен, мы откладываем решение на месяцы?

Как уволить работника без слез, скандала и суда

Рано или поздно любой руководитель сталкивается с необходимостью расстаться с сотрудником. Правильно и вовремя проведенная процедура увольнения сэкономит компании деньги, а самому начальнику — нервы и время. Но почему подчас, зная, что разрыв отношений неизбежен, мы откладываем решение на месяцы?